Imtech. Douwe Egberts. Qurius. Het regent schandalen in het bedrijfsleven. Hebben we niets geleerd? Hoe kan het beter?

Fraude bij Douwe Egberts in Brazilië, bij Imtech in Polen en bij Brunel in de Verenigde Staten. Volledig ontspoorde projecten bij Qurius en SBM Offshore, en zelfs omkoping bij Philips en – opnieuw – SBM Offshore. En dan hebben we de bankschandalen zoals bij SNS nog niet eens genoemd. Het is een opmerkelijke optelsom van gebeurtenissen. Met steevast hetzelfde resultaat: het verlies van vertrouwen, kelderende aandelenkoersen en vertrekkende bestuurders. Dat in zo’n korte tijd zoveel ellende naar buiten komt is opvallend. Zeker omdat het tien jaar geleden ook al gebeurde, met bijvoorbeeld het boekhoudschandaal bij Ahold, de vastgoedfraude bij Bouwfonds en de onfortuinlijke splitsing van ABN Amro. Is het toeval? Of is er meer aan de hand?

Geen jaarrekening

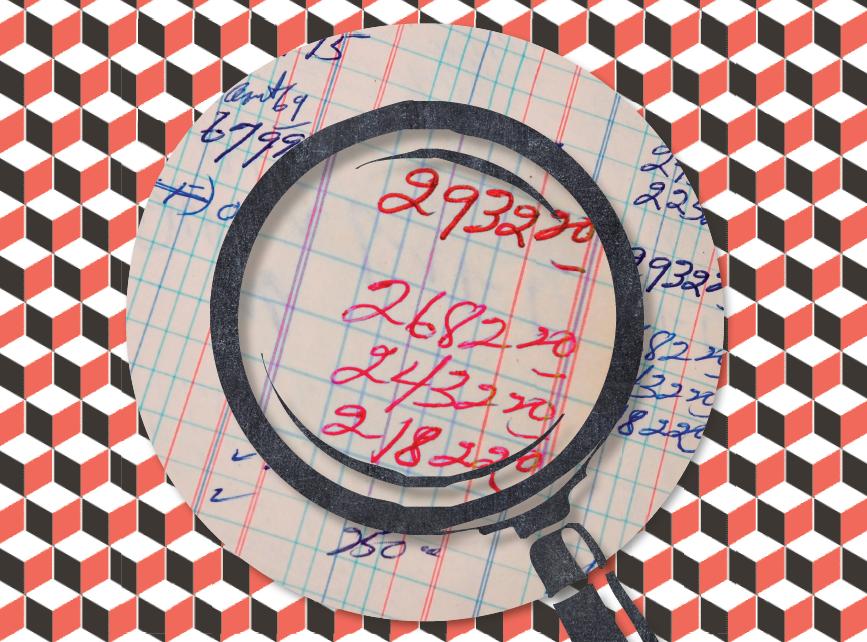

David Tomic denkt van wel. De econoom bij de VEB (Vereniging voor Effectenbezitters), kan zich niet herinneren dat eerder in zo’n korte tijd zoveel ‘bedrijfsongelukken’ waren: ‘Nu komen er dus een paar gevallen in een maand tijd. Wat de absolute fraudebedragen betreft mogen ze een iets kleinere omvang hebben dan de schandalen uit het verleden, maar dat neemt niet weg dat bedrijven en beleggers er hinder van ondervinden. Bij Imtech en Brunel kan de definitieve jaarrekening niet worden opgemaakt, vanwege onregelmatigheden in de boekhouding. Ik kan me niet heugen dat er ooit eerder in een jaarcijferseizoen twee grote bedrijven waren die de jaarrekening niet definitief konden opmaken.’

De rol van de economische crisis

Mogelijk speelt de economische crisis een rol in het aantal schandalen. Als een bedrijfsonderdeel verlies lijdt, maar het andere nog winst maakt, kunnen verliezen worden opgevangen of, in minder vriendelijke bewoordingen: toegedekt. Maar als over de hele linie de resultaten onder druk staan, komt er een punt dat dit niet meer gaat. De Amerikaanse belegger Warren Buffet vatte dit principe ooit helder samen: ‘You only find out who is swimming naked when the tide goes out.’ Philip Wallage, hoogleraar auditing aan de UvA en accountant bij KPMG, gelooft wel in deze verklaring. ‘Ik denk dat er een relatie is tussen de economische neergang en de schandalen die nu plaatsvinden. Als je jouw werkkapitaal op niveau moet houden om aan bankconvenanten te voldoen, kun je in de verleiding komen om de cijfers te manipuleren. Maar het is niet altijd noodzakelijk fraude. Je kunt ook proberen je crediteuren later te betalen en je debiteuren eerder te innen.’

Problemen vooruit schuiven

DE 6 OPMERKELIJKSTE

Bekijk een overzicht van de ellende in het (Nederlandse) bedrijfsleven in onze slideshow met de 6 opmerkelijkste bedrijfsschandalen van de afgelopen jaren. Met onder andere Philips, Imtech en Brunel.

=> Bekijk de slideshowFrans Faas, ‘activistisch belangenbehartiger’ van vermogensverschaffers, denkt dat veel fouten of misstanden binnen bedrijven worden toegedekt. ‘Men probeert problemen voor zich uit te schuiven, tot het niet langer meer kan. Ik denk niet dat het per se met de conjunctuur te maken heeft, maar op een gegeven moment hou je het niet meer.’ Hij vermoedt dat bedrijven ook bewust timen wanneer ze ergens mee naar buiten komen. Van een aankondiging in moeilijke economische tijden kijken mensen minder snel op. Je kunt de recessie of de eurocrisis de schuld geven. ‘Als ING nu zegt dat ze 30 miljoen euro afboeken op Cyprus, zegt iedereen: maar natuurlijk.’

Gebrekkige controle

Op het eerste gezicht lijken alle zaken op zichzelf te staan. Maar Tomic ziet toch parallellen. ‘Wat we de laatste tijd gezien hebben, zijn vooral gevallen van gebrekkige controle. Meestal had het voorkomen kunnen worden als duidelijk was wie aan wie moest rapporteren, als de controle beter was geweest en als er geen loopje was genomen met de regels.’ Ook snelle groei lijkt een rol te spelen, vooral bij partijen die veel overnames doen, zoals Imtech. Bij veel van zulke overnames is goede controle lastiger. Of kijk naar Brunel. Deze detacheerder van hoogopgeleid personeel verdubbelde de afgelopen jaren in omzet. Topman Jan Arie van Barneveld zei een jaar geleden al dat de mate waarin de organisatie van het bedrijf zich kan aanpassen, het groeitempo bepaalt en beperkt. Desondanks kreeg Brunel te maken met een frauderende medewerker in de VS en een voor de reputatie zeer schadelijke bijstelling van de cijfers.

Oppoetsen van resultaten

Het kan ook dat er een cultuur ontstaat die mensen ertoe aanzet om de resultaten op te poetsen. ‘Als je onder grote druk staat, of je moet targets halen voor je kortetermijnbonus, en je hebt de kans om de boeken op te maken, zijn er altijd mensen die daarvoor zwichten’, zegt Wallage. Hoe langer bedrijven wachten voor ze naar buiten komen met een melding van onregelmatigheden, hoe langer zaken kunnen dooretteren. De fraude bij Douwe Egberts woekerde vijf jaar voor het bedrijf ermee naar buiten kwam. Bij Brunel werd anderhalf jaar met de boeken gerommeld.

Topje van de ijsberg

Zou er in het Nederlandse bedrijfsleven momenteel dus nog meer mis zijn, waar wij krantenlezers alleen nog geen weet van hebben? Faas denkt van wel. ‘Wat we nu hebben gezien, is wat mij betreft het topje van de ijsberg. Latent broeit er nog veel meer, daar ben ik van overtuigd. Men koopt nu tijd en hoopt dat het beter gaat. Negen van de tien keer komt het ook niet naar buiten. De pakkans is nu te vergelijken met de kans om geflitst te worden als je te hard rijdt. Die is klein.’ De stroom schandalen is evenwel opvallend in het licht van de recente geschiedenis. Tien jaar geleden kwam er ook al een golf fraudezaken van beursgenoteerde bedrijven naar buiten. In de Verenigde Staten bleek er grootschalig met de boeken gerommeld bij onder meer energiehandelaar Enron en telecombedrijf WorldCom, in Italië bij zuivel- en voedingsproducent Parmalat en ook Nederland bleef niet achter. Ahold bleek winsten van bedrijven waarin het concern geen meerderheid had ten onrechte volledig te hebben meegeteld in de resultaten. En Shell moest in 2004 zijn ‘bewezen’ oliereserves flink naar beneden bijstellen.

Zekere voor het onzekere

De reactie op deze schandalen was: meer regelgeving. Zo werd in de VS de Sarbanes-Oxley-wet ingevoerd, die bestuurders aansprakelijk maakte voor de juistheid van de cijfers. In Nederland werd de commissie-Tabaksblat in het leven geroepen om nieuwe regels voor het ondernemingsbestuur te formuleren. Maar tien jaar later blijkt het fenomeen bedrijfsschandaal dus nog steeds niet uitgebannen. Tomic: ‘Kennelijk waren de bedrijfsongelukken van begin deze eeuw daarvoor niet voldoende aanleiding, of werd de ernst niet dringend genoeg gezien. Helaas zijn er dus toch meer ongelukken nodig voordat doordringt dat je het zekere voor het onzekere moet nemen. Dat geldt voor accountants, bestuurders en commissarissen.’

Ander toezicht

TOEN HET NOG GOED GING

Vorig jaar, toen er nog geen vuiltje aan de lucht was bij Imtech, portretteerden we de succesvolle overnamestrategie van het bedrijf, aan de hand van de lessen van ceo René van der Bruggen.

Inmiddels is Van der Bruggen vervangen door Gerard van der Aast.

Toch is volgens Wallage wel het een en ander veranderd, vooral wat betreft het toezicht. ‘Je ziet dat de raad van commissarissen vaker verantwoordelijkheid neemt bij signalen dat er iets fout zit. Dat wil zeggen dat ze onderzoek laten verrichten als er een signaal is dat er problemen zijn en zich daarbij laten bijstaan op zowel juridisch als accountingtechnisch gebied. Sinds 2003 zijn accountants ook zeker alerter geworden.’ ‘Dwarse denker’ Faas ziet dit echter nauwelijks gebeuren. ‘De accountant wil de klant houden en de commissaris wil ook geen gedoe. Waar mogelijk schuiven ze de boel nog steeds voor zich uit. Het punt is ook dat kritische vragen van een commissaris al snel worden gezien als een motie van wantrouwen. Bovendien hebben bestuurders de neiging om gelijkgestemde mensen rondom zich te verzamelen. Mensen die plooibaar zijn, met alle winden meewaaien, of die onvoldoende kritisch vermogen bezitten zijn gewild.’ Faas pleit daarom voor een ‘herwaardering van de kritische geest’. Maar, voegt hij daar meteen aan toe: ‘De kans dat zoiets geschiedt, schat ik in als heel gering.’

In de cockpit

Wallage is het ermee eens dat meer kritisch vermogen goed zou zijn om ongelukken te voorkomen. Bedrijven zouden een open cultuur moeten hebben waarin er ruimte is om kritiek op elkaar te leveren. Bestuurders kunnen hiervoor hun licht opsteken in de luchtvaartindustrie of de zorg. In de cockpit of de operatiekamer is het min of meer de norm dat mensen elkaar aanspreken op fouten. ‘Een bestuur is ook een team. Misschien zouden ze eens in een vliegtuigsimulator moeten gaan zitten’, aldus Wallage. Ook meer diversiteit zou helpen, denkt hij. ‘Als je allemaal even oud bent, dezelfde das draagt en lid was van dezelfde studentenvereniging, krijg je sneller dat je minder kritisch wordt. Wat je wel merkt is dat men zich beter bewust is dat je aan de top een goede en diverse samenstelling moet hebben, dat je elkaar in evenwicht houdt.’

Het goede voorbeeld

Daarnaast is het belangrijk dat openheid en integriteit door de top worden uitgedragen, vindt Wallage. ‘Het goede voorbeeld geven, open discussies hebben, elkaar kunnen aanspreken op zaken. Die dingen moeten bovenin worden gedragen, maar moeten op de werkvloer ook wel leven. Als er een verkeerde toon aan de top is, is de kans vrij groot dat het lager in de organisatie ook niet goed gaat.’

Meer over fouten en schandalen?

-

Hoe McKinsey zijn imago bewaakt

-

De 6 fouten van teambuildingsessies

-

Vallende leiders: Cees van der Hoeven