Het omruilen van schulden voor aandelen kan je bedrijf financiële verlichting bieden. Hoe het werkt.

Het bestaan van Endemol is er recent door veilig gesteld, eerder pasten UPC en General Motors het al succesvol toe. De zogeheten debt equity swap is niet een financieel instrument waar je direct aan denkt om jezelf mee uit een financiële noodsituatie te redden. Volgens Jan Adriaanse, oprichter van denktank Turnaround Powerhouse, neemt de weerstand tegen het instrument de laatste jaren af. "Voor veel met schulden beladen bedrijven kan dit best een interessante oplossing zijn die ze zeker zouden moeten onderzoeken. Tien jaar geleden was het een uitzondering. Nu zie je het nu ook bij de grotere bedrijven in het mkb terug."

Wat is het precies?

Adriaanse: "De debt equity swap is het omzetten van risicomijdend vermogen in risicodragend vermogen. De schulden worden – veelal deels – omgezet in aandelen in je bedrijf. De schuldeiser wordt dus mede-eigenaar van je bedrijf. Als je onderneming vervolgens groeit en dus in waarde toeneemt kan die schuldeiser winst maken op het aandelenbelang in je bedrijf. Het omgekeerde is ook mogelijk. Voor jou als ondernemer kan het een financiële verlichting betekenen. De rentebetalingen en aflossingsverplichtingen komen te vervallen. Je speelt zo kasgeld vrij om te investeren om bijvoorbeeld een omzetgroei te realiseren. Ook je solvabiliteit verbetert, waardoor de deur naar kredietfinanciering bij banken in beginsel weer open komt te staan. Je zult wel een verwatering van het huidige belang voor lief moeten nemen."

Wanneer kun je het doen?

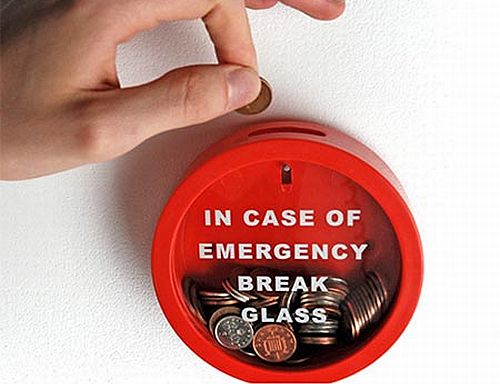

"Bedrijven doen dit eigenlijk alleen als de nood zo hoog is dat alle andere bronnen van financiering zijn uitgeput. Het is begrijpelijk dat je niet zo maar de onafhankelijkheid van je onderneming wilt inleveren. Het gevolg is namelijk dat een financiële partij zich dus met het bestuur van je onderneming gaat bemoeien. Hoewel dat niet altijd slecht is. Als in een turnaroundsituatie terecht komt en er geen uitzicht is op herfinanciering kan je het middel strategisch toe passen."

Met wie ruil je wat om?

"Bij een schuldenruil moeten alle relevante schuldeisers toestemming geven. Je schulden bestaan meestal uit langlopende en kortlopende leningen. Je moet bijvoorbeeld de rekeningen van je leverancier betalen, maar dat lukt niet meer. Daarnaast heb je misschien bij een bank een langlopende lening en leningen bij andere kredietinstellingen. De ene schuldeiser heeft er meer belang bij dan de andere om je niet failliet te laten gaan. Iemand met een achtergestelde lening of een lening zonder garantiebeding, zal er in eerste instantie eerder voor open staan dan een partij die op papier zijn geld toch wel krijgt. Het is dan zaak om met die schuldeiser een deal te sluiten. Vervolgens moet je akkoord krijgen van de overige schuldeisers. In de praktijk zijn het met name de banken en andere kredietverleners met wie je omruilt mits zij onvoldoende dekking hebben op bijvoorbeeld hun pand- en hypotheekrechten. Leveranciers vormen niet altijd een logische partij hoewel, zeker in het MKB, dit wel weer het geval kan zijn."

Moet je altijd het meerderheidsbelang opgeven?

"Het hangt erg van je situatie af. Hoe hoog is je schuld en hoeveel groeipotentie heeft jouw bedrijf? Als jij de schuldeisers kunt laten zien dat je moeilijke maar noodzakelijke turnaroundmaatregelen al hebt genomen of aan het uitvoeren bent, dan schept dat vertrouwen voor de toekomst. Er wordt in turnarounds veel in tegenstellingen gedacht maar juist bij de debt equity swap gaat het om het op een lijn krijgen van belangen van verschillende betrokkenen. Het is dus geen vechtmodel. Het vergroot wederzijdse betrokkenheid."