01. De winstbelasting: de VPB verder omlaag, de IB nietHet tarief van de vennootschapsbelasting gaat weer omlaag. Dit keer met terugwerkende kracht tot 1 januari 2008. De eerste tariefschijf van 20% wordt verlengd tot € 275.000. Het algemene tarief blijft 25,5%; dat tarief gaat gelden vanaf een winstniveau van meer dan € 275.000. Door deze tariefsverlaging daalt de belastingdruk op de winst in de BV (de vennootschapsbelasting én aanmerkelijk-belangheffing) over de winst tot € 275.000 tot 40%. Deze tariefsverlaging geldt uitsluitend voor 2008, vanaf 2009 geldt weer een tarief van 20% over de eerste € 40.000 winst, 23% over de daaropvolgende € 160.000 winst, en 25,5% op de meerdere winst. De tariefsverlaging met terugwerkende kracht is bedoeld als compensatie voor het Nederlandse bedrijfsleven voor het uitblijven van de groepsrentebox. Nederland heeft vanuit Brussel nog geen goedkeuring gekregen om deze gunstregeling in te voeren. De Europese Commissie onderzoekt of de rentebox geen verboden staatssteun is. In de inkomstenbelasting vindt géén tariefsaanpassing plaats. De MKB-winstvrijstelling gaat minimaal omhoog: van 10% naar 10,5%, de zelfstandigenaftrek wordt geindexeerd.De VPB-tariefsverlaging maakt de BV nog aantrekkelijker dan die al was. De belastingdruk op de winst in de BV wordt in vergelijking tot IB-ondernemingen nog lager. Voor IB-ondernemers is deze tariefsverlaging een goede reden om hun adviseur te vragen of zij niet beter — fiscaal voordeliger — af zijn met een BV. En voor ondernemers die al een BV hebben ligt er een leuk fiscaal voordeel te wachten door opbrengsten en kosten goed te plannen. Opbrengsten moeten waar mogelijk worden vervroegd om het 20% Vpb-tarief in 2008 volledig te benutten; kosten kunnen beter uitgesteld worden, die leveren in 2009 een hogere besparing op dan in dit jaar. Met een goede planning kunt u duizenden euro’s voordeel behalen.

02. Bijtelling privégebruik auto: 14%, 20% of 25%De bijtelling voor privégebruik van een auto van de zaak wordt per 1 januari 2009 verder gedifferentieerd. Er komt een derde categorie auto’s met een bijtelling van 20%, naast de auto’s met een bijtelling van 14% of 25%. Per 1 januari 2008 is de standaardbijtelling van 22% verhoogd naar 25%. Per die datum is ook een speciale bijtelling van 14% ingevoerd voor zuinige, milieuvriendelijke auto’s. Die 14% bijtelling geldt voor auto’s met een beperkte CO2 uitstoot, te weten voor auto’s met een benzinemotor tot 110 gram per kilometer, en voor auto’s met een dieselmotor tot 95 gram. Voor de 14% bijtelling komen maar een paar auto’s in aanmerking; de Toyota Prius is daarvan verreweg het meest populair. Financiën wil per 1 januari 2009 een derde categorie invoeren, met een bijtelling van 20% voor privégebruik. Hieronder vallen benzineauto’s met een CO2 uitstoot van 111 tot 140 gram per kilometer, en voor auto’s met een dieselmotor tussen de 96 en 116 gram. Tot deze categorie behoren veel meer middenklassers: een BMW 116i, een Mini Cooper, een VW Golf 1,4, een Seat Ibiza, een VW Polo. De aanpassing van de bijtelling voor privégebruik verplicht u om de autoregelingen binnen uw onderneming weer kritisch tegen het licht te houden.

03. Nieuwe auto, nieuwe verklaring geen privégebruikKrijgt een van uw werknemers een nieuwe auto van de zaak? Als de werknemer voor zijn auto van de zaak een verklaring geen privégebruik bij u heeft ingeleverd — om te voorkomen dat zijn bijtelling privégebruik moet worden verloond — moet u zo’n verklaring ook weer voor zijn nieuwe auto krijgen. Als werkgever kunt u geen rechten ontlenen aan de verklaring voor de oude auto van de zaak. Zorg ervoor dat uw werknemer tijdig een nieuwe verklaring voor zijn nieuwe auto van de zaak inlevert.

04. Eigen bijdrage dure leaseauto altijd aftrekbaarDe werknemer die in een duurdere leaseauto wil rijden dan zijn werkgever hem wil geven, zal daarvoor een eigen bijdrage moeten betalen. De werknemer kan die (maandelijks ingehouden) eigen bijdrage altijd in mindering brengen op de bijtelling privégebruik auto. Dat de werknemer die — te — dure auto zowel voor zakelijke als privédoeleinden gebruikt, is niet van belang. Vereist is wel dat de werkgever schriftelijk verklaart dat het rijden in een duurdere auto zakelijk bezien niet nodig is, én dat hij om die reden niet wil bijdragen in de meerkosten van de duurdere auto van de werknemer.

05. Auto van de zaak: verhaal boetes en schadeHeeft een of meer van uw werknemers het afgelopen jaar tijdens werktijd met een auto van de zaak een verkeersovertreding begaan en daarvoor een boete gekregen? Als u die boete als werkgever hebt betaald — bijvoorbeeld omdat het kenteken van de auto op naam van de zaak staat — zorg er dan voor dat u die boete alsnog verhaalt op de betreffende werknemer. Doet u dat niet, dan kan de boete worden aangemerkt als nettoloon. Dat kan u een forse naheffingsaanslag kosten over de — gebruteerde — boete, inclusief verhoging en heffingsrente. Datzelfde geldt ook voor schade aan de auto die het gevolg is van onzorgvuldig gebruik van de auto door de werknemer.De Hoge Raad heeft dit jaar beslist dat een werkgever de verkeersboetes van een werknemer wegens te hard rijden altijd moet verhalen op het nettoloon van de werknemer.

06. Rittenadministratie: een onbegonnen werkDe automobilist met een auto van de zaak die de bijtelling voor privégebruik wil vermijden, moet kunnen aantonen dat hij zijn auto voor niet meer dan 500 kilometer per jaar voor privédoeleinden gebruikt. Hij kan dat bewijs leveren met een rittenregistratie of op een andere manier. De vrije bewijsleer is hier van toepassing. De inrichting van de rittenadministratie is nauwkeurig voorgeschreven in de wet. De wet eist dat in een rittenadministratie ten minste de volgende gegevens zijn vermeld:- merk, type en kenteken van de auto;- periode van de terbeschikkingstelling van de auto;- per afzonderlijke rit: (1) de datum, (2) de begin- en eindstand van de kilometerteller, (3) begin- en eindadres, (4) de gereden route als die afwijkt van de gebruikelijke route en (5) het karakter van de rit.Een correcte rittenadministratie moet sluitend zijn en inzicht bieden in alle verreden kilometers. Een blackbox-systeem levert niet het vereiste bewijs. Een dergelijk systeem kan wel een bijdrage leveren aan het voeren van een adequate rittenadministratie. Een rittenadministratie moet in beginsel gedurende het gehele kalenderjaar worden bijgehouden. De belastingrechter gaat hier soms soepel mee om en aanvaardt soms een rittenadministratie over enkele maanden als voldoende bewijs. Maar de rechter is bijzonder streng bij de beoordeling of de rittenadministratie voldoet aan de wettelijke vereisten. Houd daar rekening mee als u met een rittenadministratie wil aantonen dat u vrijwel geen privé rijdt met uw auto van de zaak.

07. Deel de bijtelling privégebruik auto met uw partner!Werken u en uw partner samen in de onderneming? Staat u beiden op de pay-roll van de BV? En heeft u de beschikking over een auto van de zaak, die uw partner ook regelmatig gebruikt voor zakelijke én privé-doeleinden? In feite is die auto dan aan u beiden ter beschikking gesteld. En dat betekent dat u de bijtelling privé-gebruik auto kunt delen met uw partner. De belastingrechter gaat daarmee akkoord als u en uw partner beiden een zodanige positie in de onderneming vervullen dat het aannemelijk is dat bij die positie een auto van de zaak hoort. Is dat het geval, dan moet de bijtelling in redelijkheid over uw beiden worden verdeeld. Dat levert u een besparing op in de inkomstenbelasting: het gedeelte van de bijtelling dat aan de partner met het laagste inkomen in box 1 wordt toegedeeld, kost minder belasting.

08. Tanken: nooit contant betalenAls u gaat tanken met uw auto van de zaak, betaal dan altijd met uw tankpas, pinpas, of creditcard. Bij een contante betaling loopt u het risico om de BTW-aftrek op de brandstofkosten te verspelen! De fiscus kan met de kassabon die u bij een contante betaling van de pomphouder ontvangt, niet nagaan wie de betaling heeft gedaan. En dat is voor de inspecteur voldoende reden om de BTW-aftrek te weigeren. Zelfs als vaststaat dat met de brandstof uitsluitend zakelijke kilometers zijn verreden. Een kassabon zonder traceerbare afnemer voldoet niet aan de wettelijke factuurvereisten. Een en ander geldt uiteraard ook voor de tankbeurten van uw medewerkers met een auto van de zaak.

09. Let op de kostenaftrekbeperkingIn de wet zijn diverse kostensoorten opgesomd die beperkt of in het geheel niet aftrekbaar zijn van de bedrijfswinst. Beperkt aftrekbaar zijn de kosten van voedsel, drank en genotmiddelen, representatie – daaronder begrepen recepties, feestelijke bijeenkomsten en vermaak – en van congressen, seminars, excursies, studiereizen en dergelijke, inclusief reis- en verblijfkosten. Deze kosten zijn tot een bedrag van € 4.200 niet aftrekbaar. U kunt er ook voor kiezen deze kosten voor 73,5% in aftrek te brengen. Dat is voordelig als de beperkt aftrekbare kosten over 2008 minder dan € 15.580 bedragen.Voor BV’s geldt een soortgelijke regeling, maar het niet aftrekbare bedrag voor BV’s bedraagt 0,4% van de loonsom in de BV, indien de uitkomst daarvan meer is dan € 4.200. Vraag uw adviseur welke van beide regelingen in uw situatie het voordeligste uitpakt.

10. Beperkt aftrekbare kosten: doorbelastenEen ondernemer kan de kostenaftrekbeperking voorkomen door de beperkte kosten expliciet in rekening te brengen bij zijn afnemers. Op die manier wordt de aftrekbeperking doorgeschoven naar die afnemer. Dat kan voordelig uitpakken als de afnemer zelf geen last heeft van die aftrekbeperking omdat die voor hem niet geldt, bijvoorbeeld omdat hij niet belastingplichtig is (verenigingen, stichtingen, de overheid) of in het buitenland gevestigd is. Ga nog dit jaar na, in goed overleg met uw afnemers, of u beperkt aftrekbare kosten (alsnog) expliciet bij hun in rekening kunt brengen om zo uw kostenaftrekbeperking te verminderen.11. Investeren plannen: in 2008 of 2009Bent u van plan om op korte termijn flink te gaan investeren? Dan is het zinvol om na te gaan of u die investeringen nog dit jaar moet doen, of dat u die — gedeeltelijk — beter kunt uitstellen tot 2009. Een spreiding van investeringen over meerdere jaren leidt meestal tot een hogere kleinschaligheidsinvesteringsaftrek (KIA), en daarmee tot meer belastingvoordeel. Om voor de KIA in aanmerking te komen moet een ondernemer in 2008 meer dan € 2.100 en maximaal € 236.000 investeren in premieabele bedrijfsmiddelen. De KIA loopt van 1% op tot maximaal 25%; naarmate u meer investeert, krijgt u een lagere aftrek. De aftrek bedraagt 25% bij investeringen tot € 36.000, 21% voor investeringen van € 36.000 tot € 70.000 en 12% aansluitend tot € 102.000. Daarboven daalt de aftrek tot 1% bij investeringen van € 201.000 tot € 236.000.Deze schijvenindeling maakt het voordelig om investeringen te ‘knippen’ en over twee jaren te spreiden: in één jaar € 140.000 investeren, geeft recht op 5% aftrek, terwijl in twee jaar € 70.000 investeren recht geeft op twee keer 21% aftrek! Dat levert een aftrek op van in totaal € 29.400 in plaats van € 7.000. Voor een eenmanszaak levert dat bij een tarief van 52% netto een voordeel op van bijna € 11.645, voor een BV is het voordeel ruim € 8.900.Blijft u met de investeringen dit jaar onder de drempel van € 2.100, dan doet u er verstandig aan de in 2009 geplande investeringen naar voren te halen en die nog dit jaar te doen. Zeker als u met de investeringen in 2009 wederom onder de drempel blijft. Twee jaar € 2.100 investeren levert geen aftrek op, een keer € 4.200 geeft een aftrek van 25%. Dat levert een aftrekpost op van € 1.050.

12. Omzetbelasting: voordelige vermogensetiketteringDe ondernemer die voor de heffing van omzetbelasting er voor kiest om een goed dat hij zowel zakelijk als privé gebruikt, volledig tot zijn BTW-ondernemingsvermogen te rekenen, kan vanaf 1 januari 2007 de BTW op dat volledige goed, dus ook over het privé gedeelte, als voorbelasting in aftrek te brengen. Met deze wetswijziging wordt het geruchtmakend Charles-Tijmen arrest van het Europese Hof van Justitie in onze nationale regelgeving verankerd. De ondernemer moet na de volledige BTW-aftrek jaarlijks voor het privé gebruik BTW afdragen. Deze heffing wordt gesteld op 10% van het bedrag van de investering in het privé gedeelte bij onroerende zaken en 20% voor roerende zaken. De heffing stopt na tien, respectievelijk vijf jaar. Uiteindelijk wordt de BTW op het privé gedeelte weer terugbetaald, zodat uitsluitend een rentevoordeel resteert. Deze regeling geldt voor BTW-ondernemers / natuurlijke personen en is met name aantrekkelijk voor woningen waarvan een deel zakelijk wordt gebruikt, bijvoorbeeld als kantoor. In dat geval kan als de woning volledig tot het BTW-ondernemingsvermogen wordt gerekend, de volledige BTW op de woning in aftrek worden gebracht. De etikettering voor BTW-ondernemingsvermogen staat los van de etikettering voor de inkomstenbelasting. Van groot belang is dat de de keuze voor de BTW-etikettering moet worden gemaakt op het tijdstip dat de eerste investering wordt gedaan. Bij woningen is dat veelal de verwerving van de (onder)grond.13. Willie Wortel: meer speur- en ontwikkelingswerkOm innovatief ondernemerschap te stimuleren wordt de WBSO per 1 januari 2009 verruimd. De WBSO, de wet tot bevordering van speur- en ontwikkelingswerk, biedt ondernemers in de inkomstenbelasting een aftrek op de winst uit onderneming en werkgevers (zoals ondernemers met een BV) een vermindering op de af te dragen loonbelasting. Er komt een ruimere definitie van speur- en ontwikkelingswerk waardoor de aftrek en afdrachtvermindering vaker benut kunnen worden.De uitbreiding van het gefaciliteerde speur- en ontwikkelingswerk ziet met name op de ontwikkeling van technische nieuwe programmatuur, waarbij gebruik wordt gemaakt van bestaande componenten. Innovatieve ICT-projecten komen daardoor sneller in aanmerking voor de S&O-aftrek of afdrachtvermindering.

14. Ouderschapsverlofkorting: uitstellen tot in 2009Per 1 januari 2009 wordt het ouderschapsverlof verdubbeld tot maximaal 26 keer de gemiddelde arbeidsduur per week. Krachtens de Wet arbeid en zorg kan met het ouderschapsverlof maximaal de helft van de reguliere arbeidsduur per week worden opgenomen. Het verlof moet opgenomen worden binnen een periode van twaalf maanden; dat is nu nog binnen zes maanden. Werkgever en werknemer kunnen daar gezamenlijk van afwijken. Deze aanpassingen van het ouderschapsverlof gelden uitsluitend voor nieuwe gevallen, waarin de werknemer vanaf 1 januari 2009 voor het eerst gebruik maakt van zijn recht op verlof voor zijn kind. Heeft de werknemer dat verlof al geheel of gedeeltelijk in 2008 benut, dan blijft de oude kortere regeling van toepassing. Dat geldt ook voor regelingen in collectieve arbeidsovereenkomsten die recht geven op een (gedeeltelijke) loondoorbetaling: deze regelingen gelden uitsluitend voor het huidige, kortere verlofrecht.Door de uitbreiding van het recht op ouderschapsverlof wordt het maximale bedrag van de ouderschapsverlofkorting hoger. In het Belastingplan 2009 is voorgesteld om de koppeling tussen de verlofkorting en de levensloopregeling te schrappen.

15. Kwartaalaangifte BTW: van € 7.000 naar € 15.000De grens voor de kwartaalaangifte BTW wordt per 1 januari 2009 verhoogd van € 7.000 naar € 15.000. Door deze grensverruiming zullen zo’n 50.000 ondernemers voortaan nog maar vier keer in plaats van twaalf keer per jaar een aangifte voor de omzetbelasting moeten indienen. Pas waar mogelijk het tijdstip van het factureren van uw leveringen en diensten aan.

16. De VAR-dga werkt soms nietDe VAR — de verklaring arbeidsrelatie — biedt een opdrachtgever die werk uitbesteedt aan een opdrachtnemer een vrijwaring. De opdrachtgever mag ervan uitgaan dat hij achteraf niet overvallen kan worden met een naheffing loonbelasting en premies, mits de opdrachtnemer een VAR-winst uit onderneming of een VAR-dga overlegt. De opdrachtgever moet die VAR dan wél controleren. Is de verklaring afgegeven voor de werkzaamheden die de opdrachtnemer gaat verrichten? In het betreffende tijdvak? Verder moet de opdrachtgever de identiteit van de opdrachtnemer vaststellen en een kopie van de VAR én het identiteitsbewijs in zijn administratie bewaren. Toch werkt de VAR soms niet. Volgens Financiën biedt de VAR-dga uitsluitend bescherming als de opdrachtnemer werkzaamheden verricht voor derdenopdrachtgevers. Verricht de opdrachtnemer vanuit zijn management-BV werkzaamheden voor een vennootschap waarin hij (onmiddellijk of middellijk) aandelen bezit, dan kan de VAR-dga niet worden toegepast.

17. Tijdelijk een IB-onderneming naast de BVStartende ondernemers in de inkomstenbelasting kunnen veel fiscale faciliteiten benutten. Denk aan de 10,7% MKB-winstvrijstelling, de zelfstandigenaftrek, de startersaftrek, de willekeurige afschrijving voor starters. De ondernemer met een BV kan daar ook van profiteren als hij naast zijn BV een IB-onderneming voor eigen rekening en risico gaat drijven én voor die onderneming ten minste 1.225 uur per jaar gaat werken. Dat kan door nieuwe activiteiten in de vorm van een eenmanszaak naast de BV op te starten, of door een deel van de bedrijfsactiviteiten van de BV over te nemen. Daarbij kan een firma tussen de aandeelhouder en zijn BV leuke fiscale voordelen bieden. Voor een spectaculaire toepassing van de willekeurige afschrijving voor starters voor ondernemers met een BV.Vraag uw adviseur naar de mogelijkheden in uw situatie.

18. Kosten in de BV: privé motieven beperken aftrekDe belastingrechter is de laatste jaren steeds strenger bij de beoordeling van gemengde uitgaven in eenpersoonsvennootschappen. Dat zijn BV’s waarbij de DGA de mogelijkheid heeft om in de BV uitgaven te doen die zakelijk nuttig zijn, maar die privé ook erg leuk uitpakken. Zoals de aanschaf van een exclusieve auto. Die is nuttig en nodig voor zakelijke ritten, denk aan het bezoeken van relaties en het woon-werkverkeer, en het rijden in zo’n auto is voor de DGA geen straf. Bij de beoordeling van zo’n uitgave is het motief van de uitgave van groot belang. Waarom koopt de ondernemer — de eenpersoons-BV — zo’n luxe auto? Uitgaven die de BV doet met het oog op de zakelijke belangen zijn zonder meer als kosten op te voeren. De noodzaak voor zo’n uitgave speelt geen enkele rol, het gaat om het motief van de uitgave. Hierbij geldt dat de inspecteur het bedrijfsbeleid van de ondernemer niet mag beoordelen. Hij mag de efficiency van de uitgave niet ter discussie stellen, hij mag uitsluitend het motief beoordelen. Dat geeft de ondernemer met een eenpersoons-BV een ruime marge van handelen, maar er zijn grenzen. En de rechter heeft die grenzen getrokken, in een serie van rechterlijke uitspraken. Die uitspraken gaan over Cessna’s, maar ook over renpaarden als middel voor reclame voor de bedrijfsactiviteiten van de BV. De stand van zaken in de rechtspraak is als volgt. Als de BV een uitgave doet waarmee zakelijke belangen én de persoonlijke belangen van de DGA zijn gediend, is in beginsel sprake van een kostenpost. Maar dat ligt anders als er sprake is van een wanverhouding, als vaststaat dat die uitgave nooit tot een positieve bijdrage aan het bedrijfsresultaat zal leiden. Bij zo’n uitgave zegt de belastingrechter “kan geen redelijk oordelend ondernemer volhouden dat hij die uitgave heeft gedaan met het oog op de zakelijke belangen van de onderneming”. In feite toetst de rechter de efficiency van de uitgave, maar de formulering van de uitspraak koppelt hij aan het motief daarvan. Zo’n wanverhouding is direct herkenbaar: er is sprake van een kosten-batenanalyse die per definitie negatief uitpakt. Dat criterium biedt geen soelaas bij gemengde uitgaven met een moeilijk meetbare directe opbrengst. Zoals de aanschaf van een dure auto. Daar heeft de Hoge Raad een paar jaar geleden een meer gedetailleerd criterium voor gegeven. Als de uitgave een zakelijk doel heeft, is sprake van kosten tenzij blijkt dat die uitgave mede is ingegeven om de persoonlijke behoeften van de DGA te bevredigen. Dat laatste gedeelte van de uitgave ontbeert het vereiste zakelijke motief en dat is daarom geen kostenpost, maar een uitdeling van winst. De uitgave wordt voor fiscale doeleinden in tweeën geknipt. Met alle vervelende gevolgen van dien.Ga na of u in 2008 in de BV geen al te gekke’ uitgaven heeft gedaan waarvan de inspecteur probleemloos kan aantonen dat met die uitgaven vooral uw privé-doeleinden zijn gediend. Voer zo nodig een correctie door, en neem een deel van de uitgave voor uw privérekening.

19. Kerstpakketten: hou de kosten in de hand!Gaat u dit jaar weer kerstpakketten uitdelen aan uw werknemers en relaties? Let op: kerstpakketten pakken vaak veel duurder uit dan u denkt. Dat komt omdat u de kerstpakketten vrij van belasting wilt weggeven. Beter gezegd: moet geven. Als u iemand een geschenk geeft, en die ander moet daar belasting over betalen, werkt dat niet zo relatiebevorderend. En dat was toch de bedoeling van het relatiegeschenk……..Voor kerstpakketten voor uw medewerkers kunt de belastingheffing afkopen met een eindheffing van 20%. Tenminste als het pakket niet duurder is dan € 70. Het pakket kost dan mét eindheffing € 84. Kost het pakket meer dan € 70, maar niet meer dan € 136, dan moet u over het surplus boven € 70 het gebruteerde eindtarief toepassen. Dat tarief is veel hoger, het pakket wordt dus duurder. De BTW op de aanschaf van het kerstpakket is vaak niet als voorbelasting verrekenbaar. Hier loopt u tegen het BUA op, het Besluit uitsluiting aftrek omzetbelasting. De BTW is slechts aftrekbaar als de werknemer in dat jaar niet meer dan € 227 aan personeelsvoorzieningen heeft gehad. Heeft de werknemer een auto van de zaak, dan gaat het dus altijd fout: géén BTW-aftrek op het kerstpakket.Voor kerstpakketten voor uw relaties kunt u de belastingheffing afkopen tegen een eindtarief van 45%. Tot € 136, daarboven wordt het tarief 75%. En ook hier valt de BTW-aftrek vaak in het water.

20. Vaste kostenvergoeding: specificatie én onderbouwing!Een werkgever die zijn medewerkers een vaste kostenvergoeding verstrekt, moet aan meerdere fiscale verplichtingen voldoen. De werkgever moet allereerst een specificatie hebben van de door hem verstrekte vergoeding. Uit die specificatie moet blijken op welke kosten de vergoeding betrekking heeft, én tot welke bedragen. Die specificatie moet aanwezig zijn và³à³rdat de werkgever de kostenvergoeding aan de werknemer verstrekt, of uiterlijk op het tijdstip dat de vergoeding wordt uitbetaald. Ontbreekt zo’n specificatie, dan kan die niet meer achteraf worden opgesteld. De vaste kostenvergoeding is dan netto loon. Houdt u voor uw medewerkers de kostenvergoeding aan zoals die bij de CAO voor uw bedrijfstak is overeengekomen, dan kunt u voor de specificatie van de kostenvergoeding de CAO-specificatie benutten. De Hoge Raad heeft dat duidelijk beslist. Zie ook BelastingBelangen 2008, nr. 4: Niet gespecificeerde vaste kostenvergoeding direct belast. Met de specificatie in de CAO heeft u als werkgever aan de specificatie-eis voldaan.De tweede eis is dat de werkgever — desgevraagd, door de inspecteur — een onderbouwing moet aanreiken waaruit blijkt dat de door hem verstrekte vaste kostenvergoeding niet bovenmatig is. Voor die onderbouwing kunt u niet rekenen op de CAO. U moet aantonen dat in uw situatie, binnen uw onderneming, die kostenvergoeding terecht onbelast is verstrekt. Dat de werknemers in uw bedrijf uitgaven hebben gehad voor de kostensoorten waarvoor u hen een vergoeding — tot het gemiddelde bedrag — heeft verstrekt. Voor zo’n steekproef gelden volop spelregels. De kostentoets moet regelmatig worden gehouden, eens per twee jaar. Meerdere werknemers, per groep werknemers met gelijksoortige werkzaamheden én eenzelfde vaste kostenvergoeding, moeten hun uitgaven vastleggen en met nota’s etc. onderbouwen gedurende een periode van een paar maanden. Is sprake van vaste, regelmatig terugkerende kosten, dan is een steekproef van twee à¡ drie maanden redelijk. Bij sterk wisselende kosten zal de kostentoets over een langere periode moeten plaatsvinden.

Voor alle fiscale eindejaartips kijk op www.belastingbelangen.nl

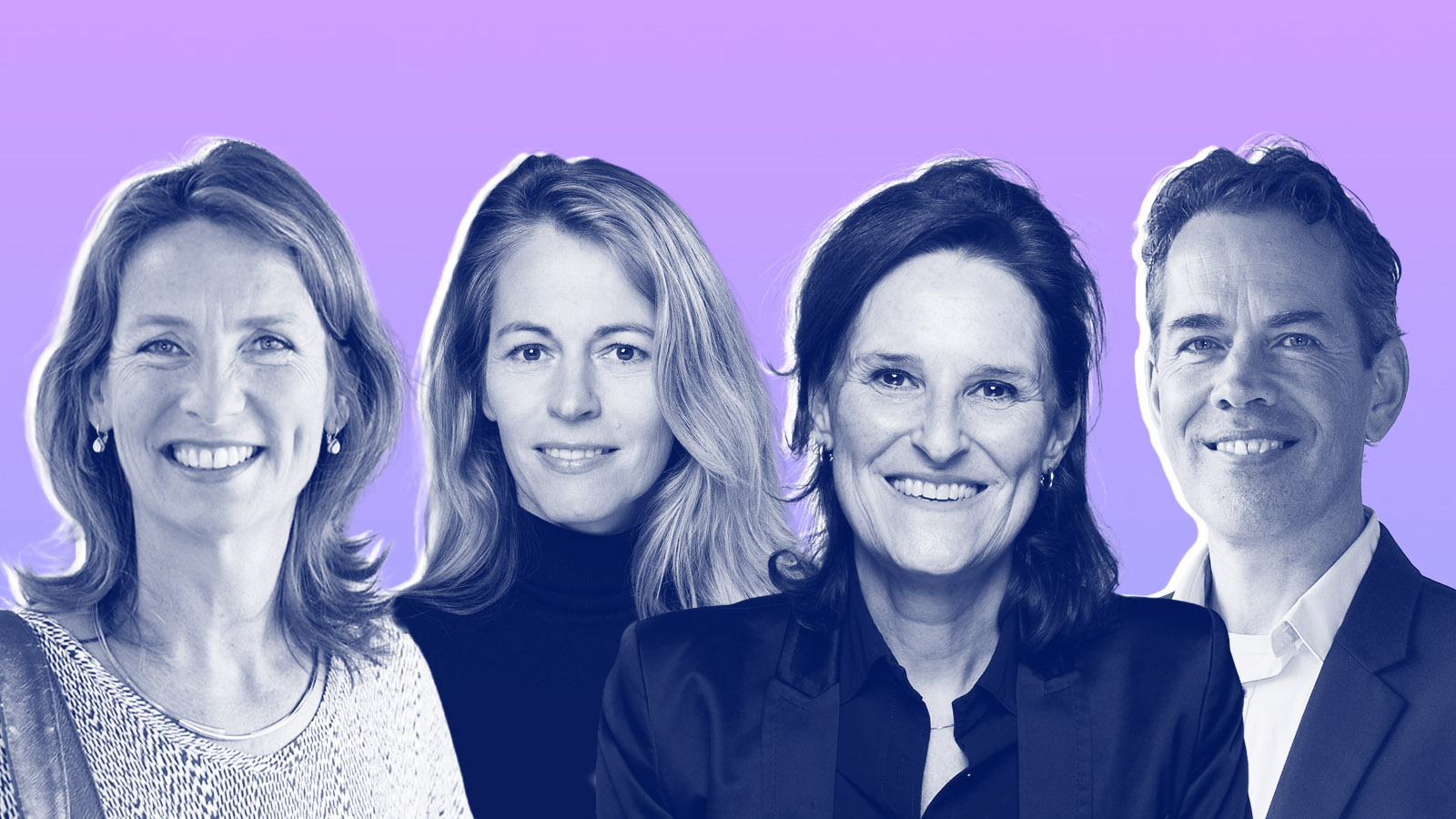

Hans Zwagemaker (Belastingbelangen)