Bancaire financiering loskrijgen lastig? Niet volgens specialist Ivo Blij. ‘Voor goed doordachte plannen is er altijd geld, óók bij de bank.’

Minister Kamp (EZ) luidde een aantal weken geleden in het Financieele Dagblad de noodklok: Nederlandse banken zouden volgens hem tekortschieten bij de financiering van het midden- en kleinbedrijf. Terwijl de slaagkans voor het aantrekken van vreemd vermogen volgens Kamp ‘een stijgende lijn’ liet zien, bleef het aantal verstrekte bankleningen daarbij achter. De bewindsman zou graag zien dat banken ‘zich inspannen om het verloren terrein te heroveren’.

Financieringsmonitor

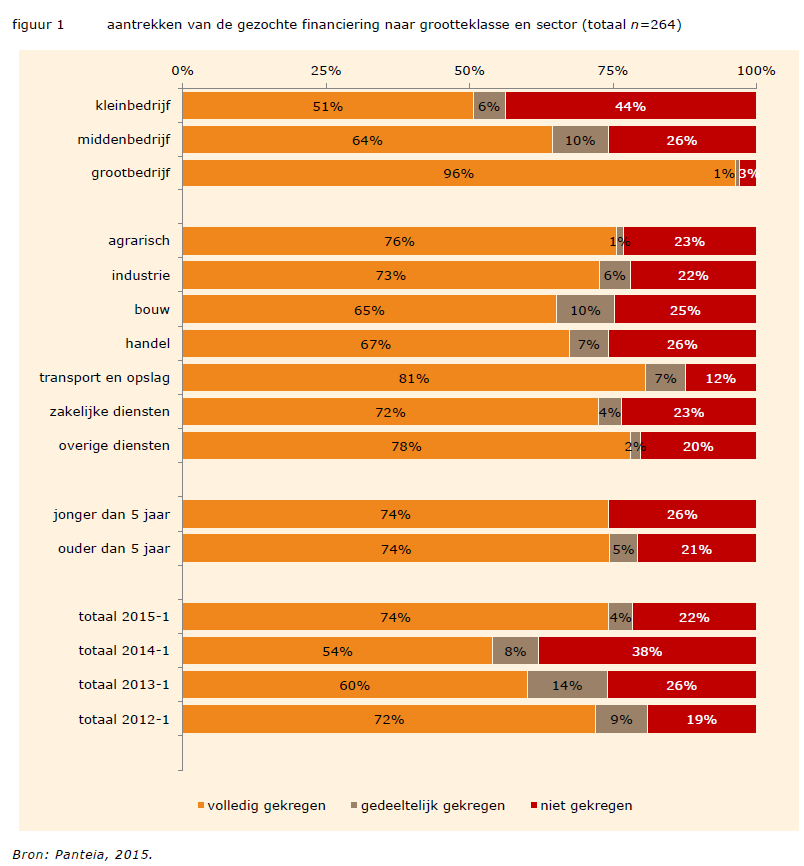

Kamp baseerde zich hierbij op cijfers van Panteia. In de onlangs verschenen Financieringsmonitor concludeert het onderzoeksbureau dat het belang van de bank als bron van vreemd vermogen afneemt. Nog maar de helft van de externe financiering van het MKB wordt verzorgd door banken, terwijl in de jaren vóór 2008 (het jaar dat de crisis uitbrak) vrijwel elk bedrijf voor zijn vreemd vermogen was aangewezen op de bank. Lag het afwijzingspercentage in die tijd nog op gemiddeld 10 procent, in de crisisjaren steeg het aantal afwijzingen fors. Het afwijzingspercentage daalde afgelopen jaar weliswaar iets, maar met zo’n 25 procent scoort Nederland nog altijd het hoogst van alle landen in de eurozone.

Strengere regels

Inderdaad zijn de mogelijkheden voor bancaire financiering sinds het uitbreken van de crisis afgenomen, beaamt financieringsspecialist Ivo Blij van zakenbank NIBC, die zich speciaal richt op het middenbedrijf. Blij: ‘De belangrijkste oorzaak is toch vooral dat banken tegenwoordig aan veel strengere regels moeten voldoen, waardoor ze een stuk kritischer zijn geworden bij de beoordeling van kredietaanvragen. Dat laat onverlet dat er nog steeds wel degelijk volop kansen zijn, ook voor maakbedrijven. Voor de juiste propositie is er altijd wel geld beschikbaar. Het is dan wél belangrijk om als ondernemer goed beslagen ten ijs te komen.’ Het brengt Blij tot de volgende aanbevelingen.

#1. Zorg voor een goede onderbouwing

‘Zorgen voor een goede financiële onderbouwing klinkt als een enorme open deur, maar toch zien we dat dit in de praktijk nog vaak misgaat. Nederland telt enorm veel goede ondernemers, met goede innovatieve ideeën en een neus voor marktkansen. In hun enthousiasme gaan veel ondernemers echter voorbij aan de enige vraag waarin een bank in principe geïnteresseerd is: hoeveel risico loop ik? Waar een ondernemer vooral denkt in termen van kansen en rendement, willen banken vooral de zekerheid hebben dat er is nagedacht over risico’s en dat die goed zijn afgedekt. Natuurlijk is enthousiasme nodig, maar het is óók belangrijk dat er iemand is die de financiële haalbaarheid in de gaten houdt. Slimme ceo’s zorgen voor een kundige cfo naast zich.’

#2. Zorg voor een goed ondernemingsplan

‘Een succesvolle financieringsaanvraag begint met een gedegen ondernemingsplan. Dat hoeft echt geen Powerpoint-presentatie met honderden slides te zijn. Wél is het belangrijk dat je laat zien dat je goed hebt nagedacht over je bedrijfsactiviteiten, over management binnen je bedrijf, en over de financiële onderbouwing van je plannen. Een goed ondernemingsplan houdt bovendien rekening met alternatieve scenario’s: wat doe je als het tegenzit, hoe houd je dán je rendementen op peil? Door je plan op deze manier in te steken heb je een stevige basis: voor jezelf én voor de bank.’

#3. Maak werk van een goede eerste indruk

‘Een gesprek bij de bank kun je zien als een beauty contest, of als een eerste date met een potentiële geliefde: de eerste indruk is vaak bepalend voor het vervolg van het traject. Te veel maakbedrijven maken de fout om hun plannen al vanaf seconde één te veel vanuit de techniek in te steken. Het is goed je nogmaals te realiseren dat een bank niet geïnteresseerd is in technische perfectie: die wil alleen maar weten wat het mogelijke rendement is, wat de risico’s zijn en hoe deze zijn afgedekt. Denk maar aan Video2000 van Philips: eind jaren 70 was dit het technisch superieure paradepaardje van de Eindhovenaren, maar uiteindelijk heeft dit videosysteem het moeten afleggen tegen VHS als wereldwijde standaard. Of kijk naar telefoonproducenten als Blackberry en Nokia: ze maken prima producten en liepen een tijdje voorop, maar zijn uiteindelijk toch gemarginaliseerd. Wat ik maar zeggen wil: een technisch superieur product is niet per se ook een commercieel succesvol product. Zie een eerste bespreking bij een bank dan ook vooral als een soort elevator pitch: kort, catchy en overtuigend, maar dan wél een met een goed onderliggend financieel verhaal.’

#4. Realiseer je dat ook de bank méér te bieden heeft

‘Het financieringslandschap verandert momenteel behoorlijk. Investeringen door regionale ontwikkelingsmaatschappijen, venture capital, crowdfunding: als ondernemer heb je steeds meer alternatieve opties in vergelijking met een aantal jaren geleden. Een bank kan adviseren bij deze kapitalisatievraagstukken. Tegelijkertijd is het goed te bedenken dat je ook bij de bank terecht kunt voor meer dan alleen traditionele senior debt-leningen. Bij deze van oudsher meest voorkomende vorm van bancaire financiering is er sprake van laag-risico-kapitaalverstrekking. Maar ook bedrijven die snel willen groeien, kunnen daarvoor bij de bank terecht. Met een risicodragende financiering bijvoorbeeld kun je ook investeringen met een hoger risico bancair gefinancierd krijgen. De bank neemt daarbij een deel van het ondernemersrisico voor zijn rekening, maar profiteert tegelijkertijd ook mee zodra er winst wordt gemaakt. Een interessante optie voor bedrijven die hun groei willen versnellen en bereid zijn daar voor te betalen.’

#5. Gebruik bancaire financiering als kwaliteitsstempel

‘Steeds meer bedrijven onderzoeken de mogelijkheden van alternatieve financieringsvormen, ter vervanging van of als aanvulling op bancaire financiering. Het is goed te bedenken dat externe investeerders bancaire financiering vaak als een soort kwaliteitsstempel zien: ‘Als de bank er vertrouwen in heeft, zal het wel goed zitten.’ In onderhandelingen kan dat een flink voordeel zijn. Het loont dus zeker de moeite voor ondernemers om met hun bank te onderzoeken of het mogelijk is om in elk geval een deel van het benodigde kapitaal bancair te regelen.'

Dit artikel is onderdeel van het dossier Made in NL. Bij MT vinden we dat Nederland trotser mag zijn op zijn maakbedrijven. Met Made in NL wil MT de kennisdeling binnen én over de sector bevorderen en maakbedrijven een podium bieden. Opdat we terecht trots zijn op de hidden champions van de maakindustrie. In deze missie wordt MT vergezeld door de volgende partners: Centraal Beheer Achmea, MBCF, NIBC, Salesforce en TNO.

Meer Made in NL?

- 'Industriële ontwerpers moeten anders leren denken'

-

Technisch talent werven en binden doe je zo

-

'Fieldlabs dragen bij aan concurrende maakindustrie'

-

Durf als maakbedrijf heldere financiële keuzes te maken

-

Tesla: 'Wij zijn geen autobedrijf, we zijn een energiebedrijf'

- ‘Ecosystemen als Solliance worden steeds belangrijker’